Vinnare/förlorare, skärmdump från Avanza

Vinnare/förlorare, skärmdump från Avanza

Topp tre. Hetaste fonderna just nu. Bästa aktierna i september. Vinnare Stockholmsbörsen. Kärt bart har många namn! Banker och tidningar är pigga på att redovisa vilka värdepapper som har gått allra bäst på sistone. Oftast handlar det om aktier eller fonder, och oftast handlar det om en mycket kort tidsperiod (dagar, veckor eller månader). Vid en första anblick kan det verka harmlöst och till och med nyttigt, men topplistor av det här slaget är problematiska. Vi ska försöka förstå det med hjälp av ett exempel, men först måste vi prata lite om risk och volatilitet.

Risk och möjlig avkastning går hand i hand

Risk är ett centralt begrepp i all sorts värdepappershandel. Risk kan till exempel innebära sannolikheten att ett investerat belopp går förlorat helt, eller att en investering presterar riktigt uselt. Risk är alltså ingen bra sak i sig, men som inom många andra områden måste man ibland våga för att vinna. Riktigt grovt förenklat kan man sammanfatta det såhär:

- För att få en hög avkastning måste man acceptera en hög risk

- För att få en låg risk måste man acceptera en låg avkastning

Vissa tillgångar kan betala sig väldigt bra, men tyvärr kommer det med risken att de också går katastrofalt dåligt. Andra tillgångar är förhållandevis säkra och stabila, men då uteblir också de riktigt stora förtjänsterna. Exempel på tillgångar med hög risk är aktier och aktiefonder, medans räntefonder har låg risk. Det finns också instrument som med hjälp av till exempel belåning gör att svängningarna blir ännu större än vanligt, och då är risken väldigt hög. Viktigt här är också att man bör ta hänsyn till hela sin portfölj. Desto mer diversifierad (utspridd på olika tillgångar och branscher), desto lägre blir risken. En portfölj med 100% av innehavet i ett enda startup-företags aktier är kanske inte en bra idé om man vill få ner risken.

Risk är inte alltid dåligt

Risk låter kanske farligt, men det är inget man ska vara rädd för per automatik. En person med stora besparingar och mindre än fem år till pensionen vill rimligen ha en ansenlig del lågrisk-investeringar i sin portfölj, men en ung person som inte behöver sparpengarna förrän om tjugo år eller mer har råd att ha högre risk och kan därför förhoppningsvis tjäna in en större avkastning, eftersom på lång sikt kan svängningarna ridas ut. Risk är inte alltid dåligt, utan snarare en nödvändighet för bra avkastning.

Volatilitet – ett mått på svängningar

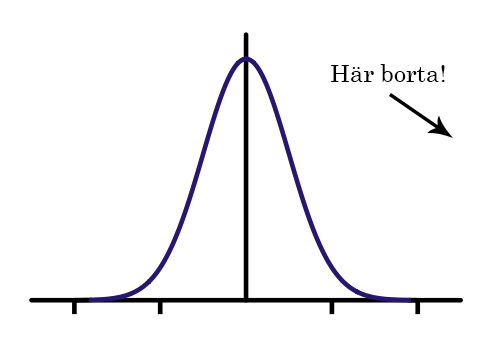

Tänk dig två aktier med precis samma resultat över en tidsperiod. Den ena aktien har rört sig med samma takt varje dag, medan den andra har hoppat upp och ned som en berg-och-dalbana. Man säger då att berg-och-dalbaneaktien har större volatilitet. Den pendlar upp och ned med större kraft än den stabila aktien med låg volatilitet. Volatilitet säger ingenting om huruvida en investering går upp eller ned, och är inte samma sak som risk. Dock är måttet besläktat med risk. Rent intuitivt kan man tänka att en aktie som svänger kraftigt medför en större risk att krascha.

Problemet med topplistor

Tillbaka till ämnet. Varför är topplistor så förrädiska? Det har att göra med volatilitet, risk och att vara efterklok. Om vi tänker oss en marknad som består av 100 olika aktier i företag som inte har något med varandra att göra. En gång om dagen uppdateras aktiernas värde, och varje företag har precis samma chans att öka eller minska i värde. Just den här marknaden går dessutom i genomsnitt varken upp eller ner på sikt. Det är alltså lika stor chans att öka tio procent i värde som att minska tio procent i värde. Det enda som skiljer dessa företag från varandra är deras volatilitet, eller spridning på värdeändringarna. Vissa företag kan bara öka eller minska med maximalt 5%, medans andra kan öka eller minska med upp till 20%. Kom ihåg att volatilitet och risk ofta går hand i hand!

Vad händer om vi simulerar denna låtsasmarknad i 100 dagar? Det är precis det som händer i exemplet nedan. Röda staplar har en hög volatilitet och blå staplar har en låg volatilitet.

Det är omöjligt att veta vilka av aktierna som hamnar på botten och vilka som hamnar på toppen.

Eftersom ingen (inte ens börsproffsen) kan förutspå framtiden finns det inget som säger att det är samma aktier som kommer att dyka upp på topplistan nästa dag, eller nästa vecka, eller nästa år. Verkligheten är inte långt från simulationen i exemplet, där varje stapel har lika bra chans att hamna i botten som toppen. Lyckligtvis har verklighetens börs den fina egenskapen att den tenderar att gå upp över tid, istället för plus minus noll.

När du ser en topp-tre-lista över de just nu hetaste aktierna ska du tänka på följande:

- Du ser en lista med aktier som förmodligen har en hög varians, och därmed en hög volatilitet (du ser aktier med röda staplar)

- Aktier med hög volatilitet innebär ofta en hög risk

- Det finns inget som säger att en aktie kommer fortsätta att gå bra i framtiden

- Att konstant följa kortsiktiga topplistor kan leda till dyra handelsavgifter och en dåligt spridd portfölj (och magsår)

Strunta i topplistorna

Mitt råd är att blunda för topplistorna. Sätt upp ett månadssparande med en fast summa, och sprid de långsiktiga investeringarna på en handfull billiga indexfonder. Då kan du sova gott i både med- och motgång.